Comprensión de las CBDC: definición y funcionamiento

Como habrás comprendido, se trata de una versión digital de moneda fiduciaria (como el euro o el dólar) emitida directamente por un banco central.

A diferencia de los billetes y monedas, las CBDC están completamente desmaterializadas y su objetivo es proporcionar una herramienta de pago segura y eficiente controlada directamente por los bancos centrales. Se posicionan como una alternativa a las criptomonedas. Sin embargo, permiten a los Estados mantener su soberanía monetaria en un mundo cada vez más digitalizado.

Por lo tanto, una CBDC es una forma digital de la moneda de un país, diseñada para coexistir con el efectivo y las cuentas bancarias tradicionales. Los bancos centrales, como el Banco Central Europeo o la Reserva Federal estadounidense, están explorando activamente estas monedas con diversos objetivos:

- Facilitar los pagos digitales para particulares y empresas.

- Ofrecer una alternativa estable y segura a las criptomonedas privadas, que pueden amenazar la estabilidad de las monedas nacionales.

- Reduzca los costos de transacción con métodos de pago más rápidos y directos.

Hay dos tipos principales de CBDC:

- CBDC minorista: accesible al público en general y utilizable para transacciones diarias.

- CBDC al por mayor: destinado a instituciones financieras para transacciones interbancarias más rápidas y eficientes.

Diferencias entre CBDC y criptomonedas

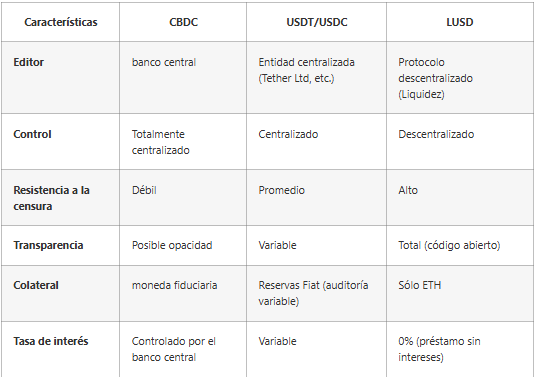

Aunque comparten una dimensión digital, CBDC y las criptomonedas difieren profundamente en su funcionamiento y sus objetivos . Estas son las principales distinciones:

Transmisor y control: las CBDC son emitidas por un banco central y, por lo tanto, están totalmente controladas por un estado. Las criptomonedas, como Bitcoin o Ethereum, están descentralizadas y, por tanto, operan en redes distribuidas, sin una única entidad a cargo.

Estabilidad y garantía: una CBDC está respaldada por una moneda nacional y garantiza su estabilidad. Las criptomonedas, por otro lado, a menudo experimentan fluctuaciones significativas porque están influenciadas por el mercado.

Anonimato: si bien las transacciones de criptomonedas pueden ofrecer cierto grado de anonimato, una CBDC permitiría un seguimiento y localización mucho más centralizados. En teoría, los bancos centrales podrían monitorear cada transacción en tiempo real.

Los desafíos de la centralización y el control de las CBDC

La introducción de CBDC genera preocupaciones sobre la privacidad y la centralización del control. Estos son los puntos principales a tener en cuenta:

A. Vigilancia y privacidad

Con las CBDC, los bancos centrales y potencialmente los gobiernos podrían acceder a los datos transaccionales de sus ciudadanos de una manera más intrusiva.

A diferencia del efectivo, que garantiza cierta confidencialidad, una CBDC permitiría un seguimiento exhaustivo de los hábitos de consumo . En China, por ejemplo, el yuan digital (DCEP) fue diseñado para permitir una trazabilidad precisa de los flujos financieros. En parte para luchar contra el fraude y la evasión fiscal.

B. Control sobre el uso de fondos.

Las CBDC podrían, en determinados casos, permitir restringir determinadas transacciones . Se han considerado escenarios en los que los gobiernos podrían bloquear cuentas. O incluso limitar el uso de fondos para determinadas compras, si leyes específicas lo permiten.

Por ejemplo, en caso de sanciones económicas, un gobierno podría congelar las transacciones de determinadas personas o empresas, poder que se vería facilitado por las monedas digitales centralizadas.

C. La pérdida de soberanía de los bancos comerciales

Los bancos comerciales, actualmente responsables de una gran parte de los flujos financieros de los individuos, podrían ver disminuir su papel si los ciudadanos prefirieran mantener sus activos directamente en los bancos centrales a través de una CBDC.

Esto podría amenazar la solvencia de los bancos tradicionales. Perderían así parte de su capital de clientes y su papel de intermediarios.

Beneficios de las CBDC para los Estados y la población

A pesar de los riesgos, las CBDC ofrecen claras ventajas, tanto para los gobiernos como para los ciudadanos:

Inclusión financiera: una moneda digital estatal podría ser más fácilmente accesible para las poblaciones sin cuentas bancarias, particularmente en regiones donde la infraestructura bancaria es limitada.

Reducción de costos y velocidad de las transacciones: al eliminar ciertos intermediarios, las transacciones serían más baratas y rápidas. Esto es especialmente interesante para los pagos transfronterizos, que suelen ser caros y lentos en el sistema actual.

Medios para controlar la política monetaria: los bancos centrales podrían ajustar la oferta de moneda digital de acuerdo con las políticas económicas, un activo adicional para estabilizar las economías en tiempos de crisis.

Criptomonedas, ¿una alternativa descentralizada?

Las criptomonedas como Bitcoin se crearon para ofrecer una alternativa a los sistemas financieros tradicionales, con énfasis en la descentralización y la libertad financiera.

A diferencia de las CBDC, no son emitidas por una autoridad central y operan en redes distribuidas, a menudo basadas en tecnología blockchain.

Ventajas de las Criptomonedas:

- Descentralización: sin control centralizado, lo que reduce el riesgo de censura o manipulación.

- Transparencia: las transacciones se registran en una cadena de bloques pública.

- Privacidad: los usuarios pueden realizar transacciones sin revelar su identidad personal.

- Accesibilidad: abierto a todos sin necesidad de una cuenta bancaria tradicional.

Stablecoins: combinando estabilidad y descentralización

Las monedas estables son criptomonedas diseñadas para minimizar la volatilidad de los precios, al estar respaldadas por activos estables como monedas fiduciarias (USD, EUR ) o materias primas. Ofrecen lo mejor de ambos mundos: la estabilidad de una moneda tradicional y las ventajas tecnológicas de las criptomonedas.

Ejemplos de monedas estables:

USDT (Tether) y USDC (USD Coin): Stablecoins respaldadas por el dólar estadounidense, emitidas por entidades centralizadas pero ampliamente utilizadas en el ecosistema criptográfico para facilitar el comercio.

LUSD (Liquity USD): una moneda estable totalmente descentralizada, emitida a través del protocolo Liquity, que ofrece una mayor resistencia a la censura y total transparencia.

La carrera global de CBDC

Actualmente, más de 100 países están explorando o probando activamente proyectos CBDC . China es uno de los pioneros con su yuan digital, utilizado en varias ciudades y recientemente implementado para pagos transfronterizos. Otros países, como Estados Unidos con el proyecto FedNow, Europa con el euro digital y las Bahamas con el Sand Dollar, están avanzando en sus investigaciones.

La adopción de CBDC varía según los objetivos: para algunos países, representan un medio de inclusión económica ; para otros, como las grandes potencias, apuntan a fortalecer su soberanía monetaria frente a las criptomonedas privadas y las monedas extranjeras.

Conclusión

Las CBDC representan un avance importante en las finanzas y marcan el comienzo de una nueva era para las monedas fiduciarias.

Si bien prometen mejoras en eficiencia e inclusión, también plantean preocupaciones sobre la centralización y la privacidad. En un mundo donde las transacciones son cada vez más monitoreadas, la introducción de una moneda digital centralizada deberá ir acompañada de leyes claras y protecciones rigurosas para preservar un equilibrio entre la seguridad financiera y la libertad individual.

¿Es la generalización de las CBDC el futuro del dinero o el preludio de una deriva autoritaria? Si bien esta pregunta sigue abierta, la importancia de las criptomonedas descentralizadas y las monedas estables, como LUSD, se está volviendo clara.

Al apoyar soluciones descentralizadas, promovemos un sistema financiero más equitativo, transparente y resiliente frente a los riesgos de un control excesivo. Por lo tanto, las monedas estables descentralizadas ofrecen una alternativa esencial a las CBDC, permitiendo a los usuarios disfrutar de los beneficios de las monedas digitales sin comprometer su autonomía o privacidad.